去年上半年一度飆漲的二極體、MOSFET等相關功率元件,但因受美中貿易戰與全球景氣下滑,造成下半年開始調整庫存,市場供需吃緊稍有舒緩。日前全球功率半導體龍頭英飛凌下修今年財測目標,主要著眼於中國汽車市場成長放緩,不過,以中長線趨勢而言,功率半導體產業前景仍值得期待。

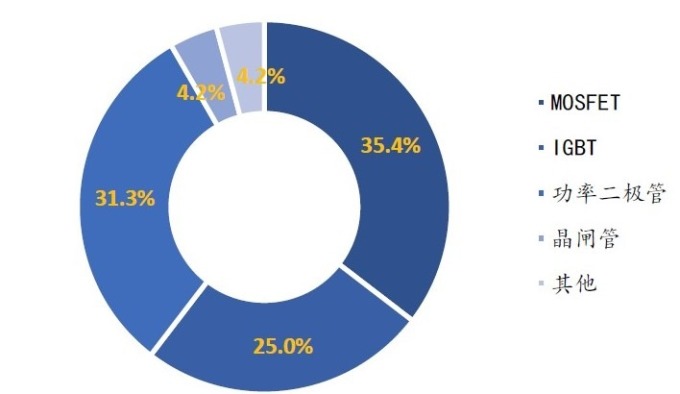

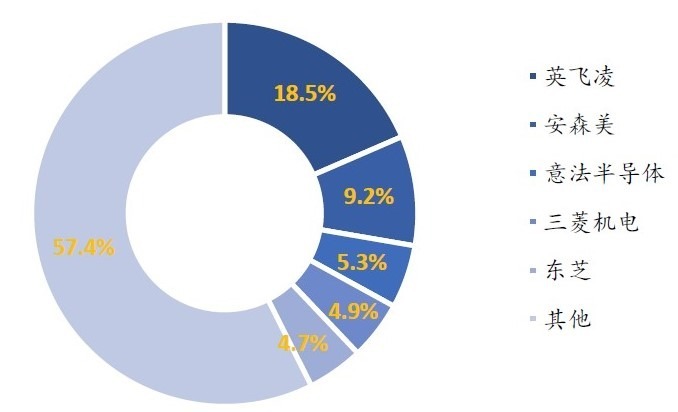

簡單來說,功率半導體大致可分為功率離散元件(Power Discrete)與功率積體電路(Power IC)二大類,其中,功率離散元件產品包括金屬氧化物半導體場效電晶體(MOSFET)、二極體(Diodes)、絕緣柵雙極電晶體(IGBT)。目前全球功率半導體主要廠商為英飛凌、On Semi、STMicro、Mitsubishi、Toshiba、Vishay、Rohm等,其中,功率半導體龍頭即是德國的英飛凌,全球市占率約十八.五%。日前英飛凌股價雖然因調降財測出現重挫,但近期跌深反彈,創下今年以來新高。

根據IC Insights指出,二○一六年全球功率半導體市場達一二四億美元;在各類功率元件中,最具成長性的產品是高壓MOSFET(超過二○○V)與IGBT模組,這二類產品在二○一五~二○年期間的複合年成長率(CAGR)預估分別為四.七%與四%;主要驅動力來自於車用電子、電動車與工業四.○等應用面興起。

根據英飛凌統計,傳統汽車功率半導體成本約為七一美元,平均每輛新車配備十八顆MOSFET元件,若是純電動車(BEV)和油電複合動力車(HEV)分別為四五五、三八七美元,MOSFET用量約為二五○顆;不論是成本或是元件使用量均呈現倍數增長。

IDM大釋單帶旺昇陽半

目前國內與功率半導體相關的廠商,從上游磊晶的嘉晶、漢磊;晶圓代工台積電、世界、聯電、茂矽;晶圓薄化昇陽半導體;下游MOSFET廠商為大中、尼克森、富鼎、杰力;二極體則為強茂、台半、德微;封測廠捷敏KY;導線架廠則有順德與界霖;散熱模組健策與艾姆勒等。

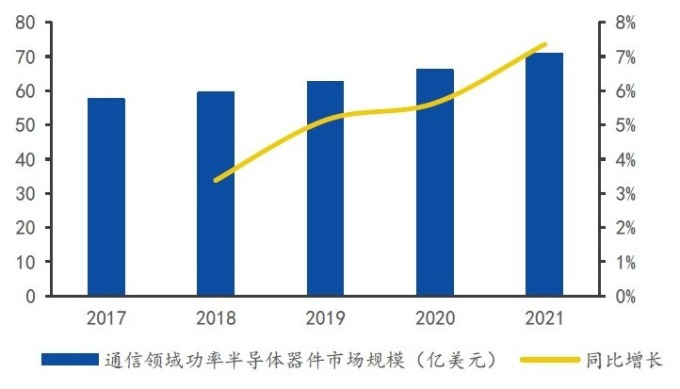

主要替英飛凌代工從事晶圓薄化的昇陽半導體,近來受惠於英飛凌、TI、On Semi等國際IDM廠擴大委外代工訂單,帶動營運從去年以來逐季攀高。所謂的晶圓薄化是半導體製程的中段,主要包括晶圓的正面貼膜及保護膜剝除,晶圓背面研磨、蝕刻、及金屬鍍膜等。晶圓薄化可幫助降低電流通過之阻值,減少功耗所產生過熱現象。受惠於車用、工業用與通訊等相關應用興起,昇陽半導體在晶圓薄化業務上,今年將擴增月產能達十萬片,並配合客戶需求加強晶圓薄化技術至二五微米以下,領先對手。(全文未完)

※全文請見《先探投資週刊2035期》有更多精彩當期內文

(中時電子報)